题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

某公司为一家上市公司,属于增值税一般纳税人,适用的增值税税率为17%,自2011年至2014年与固定资产

(1)2011年12月1日,某公司购入一条需要安装的生产线,取得的增值税专用发票上注明的生产线价款为1000万元,增值税额为170万元;发生保险费2.5万元,款项均以银行存款支付;没有发生其他相关税费。安装期间领用生产用原材料,其实际成本和计税价格均为10万元,发生安装工人工资176.7万元,没有发生其他相关税费。该原材料未计提存货跌价准备。

(2)2011年12月31日,该生产线达到预定可使用状态,当日投入使用。该生产线预计使用年限为6年,预计净残值为13.2万元,采用直线法计提折旧。

(3)2012年12月31日,某公司在对该生产线进行检查时发现其已经发生减值。某公司确定该生产线的可收回金额为807.2万元,预计使用年限及净残值不变。

(4)2013年6月30日,某公司采用出包方式对该生产线进行改良。当日,该生产线停止使用,开始进行改良。在改良过程中,该公司以银行存款支付工程总价款122.2万元。

(5)2013年8月20日,改良工程完工验收合格并于当日投入使用,预计尚可使用年限为5年,预计净残值为25万元,采用直线法计提折旧。2013年12月31日,该生产线未发生减值。

(6)2014年4月30日,某公司以936万元(含税价)的价格将此生产线卖与丁公司。当日,某公司与丁公司办理完毕财产移交手续。

要求:根据上述资料,回答下列小题。

根据资料(1),下面表述不正确的是()。

A.购入该生产线时应计入在建工程科目的金额为1172.5万元

B.发生保险费2.5万元应该计入固定资产的成本

C.领用原材料应确认进项税额转出1.7万元

D.发生安装工人工资176.7万元应该记入“应付职工薪酬”科目

根据资料(2),2012年度该生产线计提的折旧额为()万元。

A.224.3

B.196

C.198

D.168

根据上述资料(3),下面表述中正确的是()。

A.该生产线应计提的固定资产减值准备382万元

B.该生产线应计提的固定资产减值准备186万元

C.计提的固定资产减值准备应该贷记“固定资产”科目

D.计提的固定资产减值准备在以后期间可以予以转回

根据上述资料(6),处置该生产线时应确认的处置损益金额为()万元。

A.936

B.60

C.-60

D.-236

根据上述资料(4)~(5),下面表述中正确的是()。

A.2013年度该生产线改良前计提的折旧额为79.4万元

B.改良时,按照固定资产的原值转入在建工程中

C.2013年8月20日改良工程达到预定可使用状态后该生产线的成本为1036万元

D.改良时,需要将原计提的累计折旧的金额予以转出

请帮忙给出每个问题的正确答案和分析,谢谢!

如果结果不匹配,请 联系老师 获取答案

如果结果不匹配,请 联系老师 获取答案

更多“某公司为一家上市公司,属于增值税一般纳税人,适用的增值税税率…”相关的问题

更多“某公司为一家上市公司,属于增值税一般纳税人,适用的增值税税率…”相关的问题

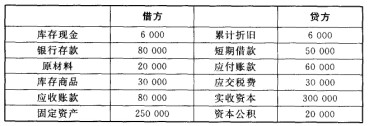

假设该企业9月份仅发生下列经济业务: ①收到投资者追加投资共计130 000元,其中:50 000元现金存入银行,全新设备一台价值80 000元经交付使用。 ②用银行存款30 000元归还前欠外单位的购料款。 ③收回某公司的应收账款50 000元,款项已存入银行。 ④购入原材料20 000元,增值税专用发票注明增值税额为3 400元,款项尚未付,材料已验收入库。 ⑤用资本公积15 000元转增资本。 要求: (1)根据上述业务,编制会计分录。 (2)编制该企业9月末的试算平衡表。

假设该企业9月份仅发生下列经济业务: ①收到投资者追加投资共计130 000元,其中:50 000元现金存入银行,全新设备一台价值80 000元经交付使用。 ②用银行存款30 000元归还前欠外单位的购料款。 ③收回某公司的应收账款50 000元,款项已存入银行。 ④购入原材料20 000元,增值税专用发票注明增值税额为3 400元,款项尚未付,材料已验收入库。 ⑤用资本公积15 000元转增资本。 要求: (1)根据上述业务,编制会计分录。 (2)编制该企业9月末的试算平衡表。