甲公司2007年发生如下业务

(1)向乙公司销售A产品一批(属应税消费品),开出的增值税专用发票上注明售价为100000元,增值税税率17%,消费税税率10%.成本60000元,已收到货款,并将提货单交给乙公司。

(2)向丙公司销售B产品一批,开出的增值税专用发票上注明售价为400000元,增值税率17%,成本350000元,甲公司收到丙公司开出的不带息银行承兑汇票一张,票面金额为468000元,期限为2个月。该批商品已经发出,甲公司以银行存款代垫运杂费10000元。

(3)与丁公司签订代销协议,委托丁公司销售A商品500件,A商品的单位成本为每件350元。代销协议规定,丁公司应按每件A商品585元(含增值税)的价格售给顾客,甲公司按不含增值税的售价的10%向丁公司支付手续费。

(4)销售原材料一批,价款为700000元,该材料发出成本为500000元。款项已由银行收妥。

(5)乙公司要求退回部分本年购买的A产品。退回的产品售价为20000元,销售成本为12000元,甲公司同意乙公司退货,并办理退货手续和开具红字增值税专用发票,退货当日支付了退货款。

(6)收到丁公司交来的代销清单,代销清单中注明:实际销售A商品400件,商品售价为200000元,增值税额为34000元。当日甲企业向丁公司开具金额相同的增值税专用发票。

(7)收到先征后返退回的增值税20000元。

(8)甲企业收到丁公司支付的已扣除手续费的商品代销款。

要求:

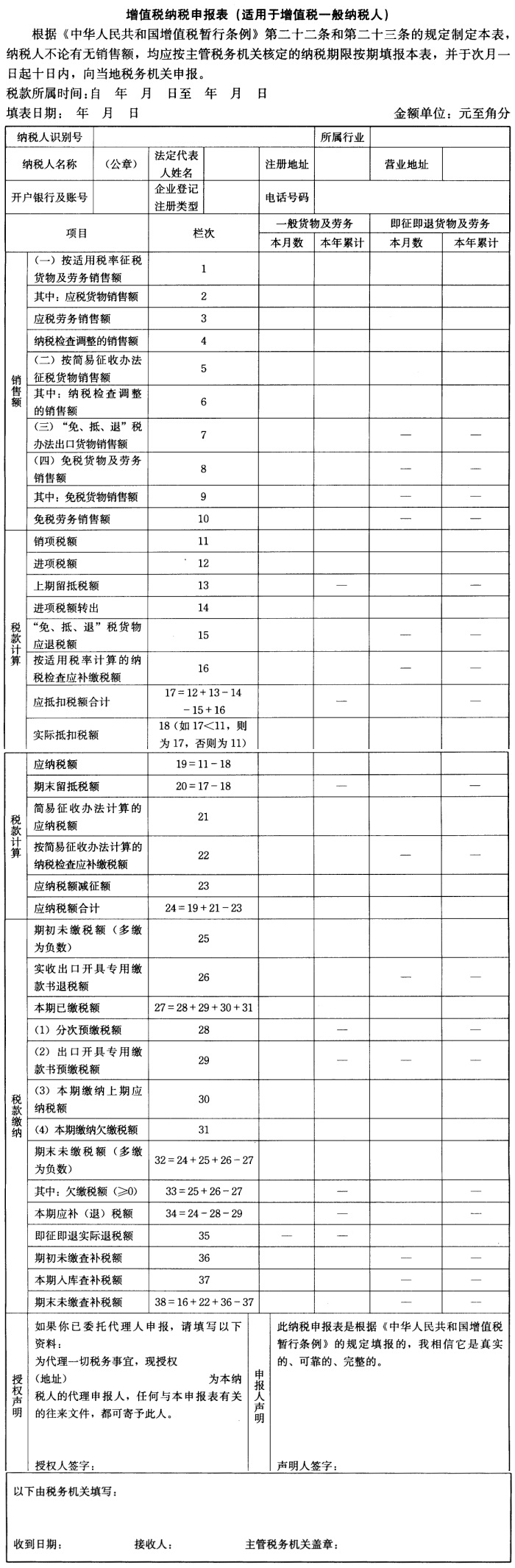

编制甲公司上述业务有关的会计分录。(应交税费写出明细科目和专栏)

题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

如果结果不匹配,请 联系老师 获取答案

如果结果不匹配,请 联系老师 获取答案

更多“如下有关开具专用发票后发生销货退回、销售折让以及开票有误等状…”相关的问题

更多“如下有关开具专用发票后发生销货退回、销售折让以及开票有误等状…”相关的问题